Kiến thức

Giao dịch chứng quyền có bảo đảm và những điều cần lưu ý

1. Ba trạng thái của chứng quyền có bảo đảm

Nhà đầu tư cần chú ý đến ba trạng thái quan trọng của chứng quyền có bảo đảm (Covered Warrant - CW), vì nó không chỉ ảnh hưởng đến việc thực hiện quyền mà còn ảnh hưởng trực tiếp đến giá trị của một chứng quyền. Ba trạng thái đó bao gồm: ITM (in-the-money), ATM (at-the-money), OTM (out-of the-money). Cách xác định ba trạng thái này đối với chứng quyền mua và chứng quyền bán như sau:

.png)

Tại ngày thực hiện quyền, tổ chức phát hành phải thanh toán tiền cho nhà đầu tư khi chứng quyền ở trạng thái có lãi, kể cả khi nhà đầu tư có yêu cầu thực hiện quyền hay không. Trường hợp chứng quyền ở trạng thái lỗ hoặc hòa vốn, nhà đầu tư sẽ mất toàn bộ số tiền bỏ ra ban đầu để mua chứng quyền.

2. Giá trị của chứng quyền có bảo đảm

Giá trị của một chứng quyền có bảo đảm khi chưa đáo hạn bao gồm:

Giá trị chứng quyền có bảo đảm = Giá trị nội tại + Giá trị thời gian

Trong đó:

* Giá trị nội tại: chính là khoản chênh lệch giữa giá của chứng khoán cơ sở và giá thực hiện của chứng quyền. Giá trị này bị ảnh hưởng khi giá chứng khoán cơ sở thay đổi, và chỉ các chứng quyền nào ở trạng thái có lãi (ITM) thì mới có giá trị nội tại.

* Giá trị thời gian: là chênh lệch giữa giá của chứng quyền có bảo đảm trên thị trường và giá trị nội tại của chứng quyền đó. Càng gần thời điểm đáo hạn, giá trị thời gian của chứng quyền có bảo đảm sẽ giảm đi và bằng 0 vào ngày đáo hạn của chứng quyền.

3. Các yếu tố ảnh hưởng đến giá chứng quyền có bảo đảm

Khi được giao dịch trên thị trường thứ cấp, bên cạnh tác động của cung – cầu trên thị trường, giá của chứng quyền có bảo đảm còn chịu tác động bởi các yếu tố đặc thù như:

♦ Giá của chứng khoán cơ sở.

♦ Thời gian đến khi đáo hạn.

♦ Độ biến động của chứng khoán cơ sở.

♦ Giá thực hiện (exercise price).

♦ Lãi suất phi rủi ro

Trong các yếu tố trên, độ biến động của chứng khoán cơ sở và lãi suất phi rủi ro là hai yếu tố quan trọng nhất và khó xác định nhất, phụ thuộc vào kinh nghiệm của nhà đầu tư và công ty chứng khoán trên thị trường.

4. Lời khuyên cho nhà đầu tư mới tham gia giao dịch chứng quyền có bảo đảm

Bởi vì tính chất đòn bẩy và rủi ro của sản phẩm, trước khi đầu tư chứng quyền có bảo đảm, nhà đầu tư nên quan tâm đến những vấn đề sau:

a. Mục tiêu khi giao dịch chứng quyền có bảo đảm

Nhà đầu tư cần cân nhắc mục tiêu khi giao dịch chứng quyền là để thu lợi nhuận hay phòng ngừa rủi ro cho cổ phiếu đang nắm giữ, từ đó đưa ra được các quyết định đầu tư đúng đắn.

b. Tính đòn bẩy của chứng quyền có bảo đảm

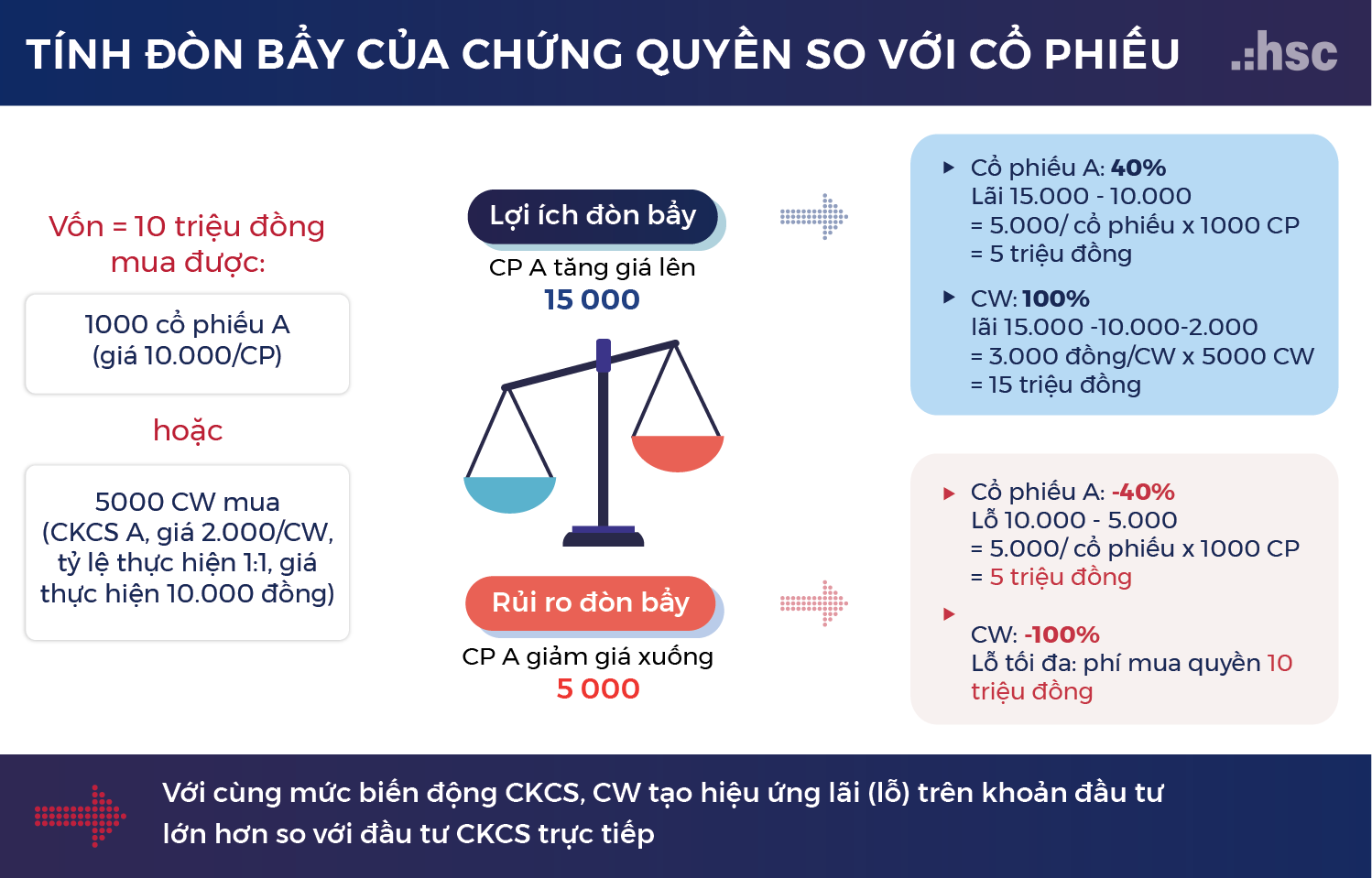

Nhà đầu tư cần lưu ý rằng tuy không được dùng margin, nhưng tự bản thân chứng quyền có bảo đảm đã có tính đòn bẩy cao hơn rất nhiều so với chứng khoán cơ sở. Do vậy, nhà đầu tư nên cân nhắc giữa lợi nhuận thu được và mức độ chấp nhận rủi ro khi giao dịch chứng quyền có bảo đảm.

Minh họa ví dụ tính đón bẩy của chứng quyền so với cổ phiếu

>> Xem chi tiết: Lợi thế đòn bẩy khi giao dịch chứng quyền

c. Vòng đời giới hạn của chứng quyền có bảo đảm

Thời gian tồn tại của chứng quyền có bảo đảm do tổ chức phát hành quy định trước và công bố thông tin theo mỗi đợt phát hành. Thông thường thời gian tồn tại của covered warrant là ngắn hạn từ 3 tháng đến 24 tháng (tối đa là 5 năm nhưng thời hạn này hiếm khi được phát hành). Sau thời hạn này, chứng quyền có bảo đảm sẽ không được giao dịch hay thực hiện quyền nữa.

Ngoài ra, nhà đầu tư cần nắm rõ các khái niệm cơ bản và cơ chế giao dịch của chứng quyền để từ đó có thể nâng cao hiệu quả đầu tư khi giao dịch chứng quyền có bảo đảm.

Các bài viết liên quan

Các bài viết nổi bật nhất