Kiến thức

Cắt lỗ trong đầu tư chứng khoán

Cắt lỗ là cụm từ gây ám ảnh cho nhà đầu tư và là hành động mà không ai muốn phải thực hiện cả. Tuy nhiên, đó lại là yếu tố quyết định sự sống còn trong sự nghiệp đầu tư đầy chông gai!

Các chủ đề về cắt lỗ thường ít nhận được sự quan tâm của nhà đầu tư, quán tính tiếp nhận thông tin của chúng ta thông thường sẽ dễ dàng theo dõi làm sao để mua cổ phiếu tốt hơn là các chủ đề về quản trị rủi ro. Đó cũng là một trong những lý do tại sao tỷ lệ người thành công trong đầu tư chứng khoán rất thấp!

Đối mặt với sai lầm thay vì cố gắng tránh nó

Sai lầm là điều không thể tránh khỏi trong đầu tư nói chung, ngay cả những nhà đầu tư được xem là thành công nhất như: Warrent Buffett, Peter Lynch… cũng thường hay mắc phải những sai lầm. Hay như nhà đầu cơ huyền thoại George Soros từng phát biểu: “Trong giao dịch, đúng hay sai không quan trọng, cái chính là bạn kiếm được bao nhiêu khi đúng và mất bao nhiêu khi sai!”

Phù thủy tài chính Paul Tudor Jones cũng cho rằng tỷ lệ đúng nhiều không giải quyết được vấn đề: “Tôi tìm kiếm các giao dịch có tỷ lệ lợi nhuận/rủi ro là 5:1. Nghĩa là tôi chấp nhận đặt cược rủi ro 1 đôla để có thể thu về lợi nhuận 5 đôla. Với tỷ lệ lãi/lỗ này, tôi chỉ cần có tỷ lệ chiến thắng 20% là đủ. Tôi có thể có xác suất sai lầm lên đến 80% nhưng vẫn kiếm được tiền.”

Do vậy, mấu chốt của việc đầu tư thành công không phải là cố gắng tránh né càng ít sai lầm càng tốt mà là hãy biết đối diện và xử lý các sai lầm như một phần của cuộc chơi!

Tránh gặp phải những sai lầm lớn

Nếu như xem việc cắt lỗ, chấp nhận sai lầm là cánh cửa của thành công trong đầu tư chứng khoán thì cắt lỗ nhanh chính là chìa khóa để mở toang cánh cửa đó!

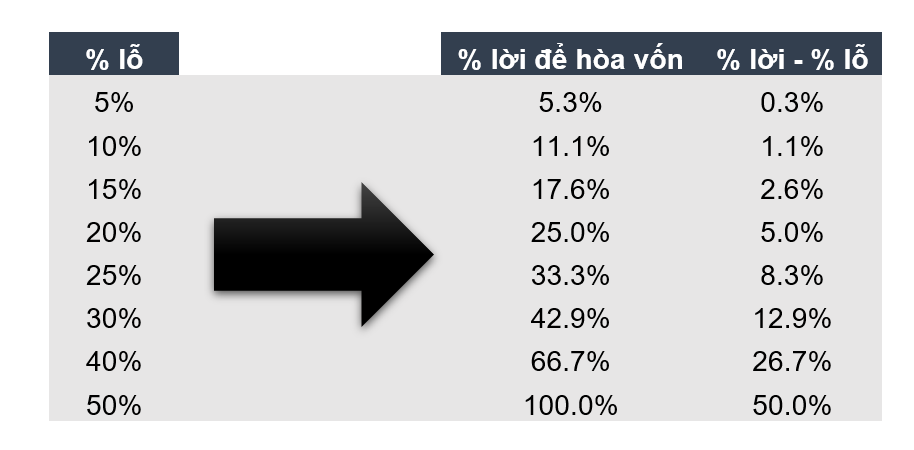

Chúng ta sẽ làm việc vất vả hơn nếu bị thua lỗ lớn! Thật vậy, nếu như bạn lỗ 5% và sẵn sàng chấp nhận cắt lỗ thì ở vị thế sau đó chúng ta chỉ cần lời 5.3% là đủ hòa lại vốn đã mất, khoảng cách giữa % lời và % lỗ chỉ là 0.3%, tuy nhiên nếu để mức lỗ càng lớn thì bắt buộc chúng ta càng phải kiếm lời nhiều hơn để hòa lại vốn (nếu để khoảng lỗ là 50% thì chúng ta phải có lời 100% để hòa lại vốn!)

Cắt lỗ nhanh cũng là một cách để tránh gặp phải sự hoảng loạn của đám đông!

.png)

“Đi lên bằng thang bộ, đi xuống bằng thang máy” là câu nói luôn được giới đầu tư truyền tai nhau mỗi khi thị trường/cổ phiếu có nhịp điều chỉnh mạnh, bởi đa phần các nhịp giảm đều chứng kiến thời gian diễn ra nhanh hơn so với khi nhịp tăng, càng chần chừ bán ra sớm thì chúng ta càng dễ rơi vào vòng xoáy hoảng loạn của đám đông, và mức độ thiệt hại sẽ diễn ra càng lớn.

Mạnh dạng cắt lỗ là đúng nhưng liên tục cắt lỗ thì cần phải…xem lại!

Tuy nhiên, nếu chúng ta liên tục mắc phải sai lầm và phải cắt lỗ liên tiếp các vị thế thì đó là lúc chúng ta cần phải xem lại phương pháp đầu tư của chính mình, có thể là do thị trường quá biến động không thích hợp để giao dịch hoặc do phương pháp lựa chọn cổ phiếu của chúng ta chưa phù hợp ở một điểm nào đó?

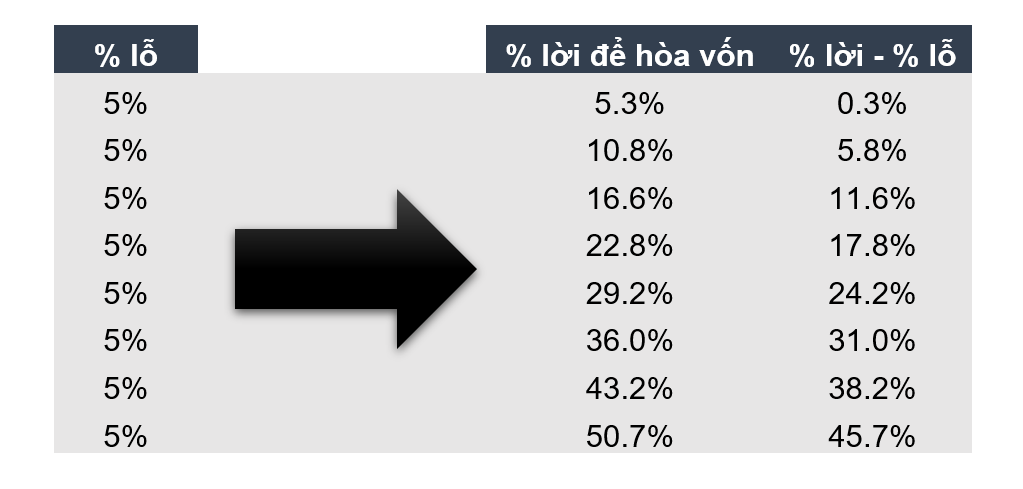

Nếu tôn trọng nguyên tắc cắt lỗ sớm khi chỉ mới lỗ 5-10% nhưng nếu như các khoản lỗ nhỏ liên tiếp thì đó cũng là vấn đề lớn. Nói chung, chúng ta nên hạn chế những sai lầm lớn và tránh các thua lỗ liên tiếp!

Bảng trên cho thấy nếu chúng ta lỗ 8 lần liên tiếp thì yêu cầu phải lời 50.7% để được hòa vốn. Mức độ “sát thương” của các khoản lỗ nhỏ dồn lại cũng là rất lớn!

Khi nào thì nên cắt lỗ?

Quan điểm đầu tư: theo quan điểm của nhiều nhà đầu tư trong đó nổi bật là Phillip Fisher thì thời điểm bán ra một cổ phiếu là khi bạn nhận thấy nhận định ban đầu của bạn về doanh nghiệp là sai lầm, xu hướng đi xuống của yếu tố tăng trưởng của doanh nghiệp hay là bạn tìm kiếm một cơ hội một doanh nghiệp khác tuyệt vời hơn để đầu tư.

Có thể thấy, các nhà đầu tư nói chung chỉ bán ra cổ phiếu khi có sự chuyển biến tiêu cực đến kết quả kinh doanh của doanh nghiệp và giá giảm trong bối cảnh tình hình kinh doanh của doanh nghiệp vẫn tốt lại là cơ hội để…mua thêm!

Quan điểm đầu cơ: câu nói thích hợp nhất để khắc họa cho quan điểm khi nào nên cắt lỗ của nhà đầu cơ đó chính là: “Không có cổ phiếu tốt, trừ khi chúng tăng giá!”- William O’neil. Câu nói trên cho thấy giá chính là thứ mà nhà đầu cơ quan tâm nhất, giá giảm sau khi chúng ta mua vào là thời điểm hợp lý nhất để cắt lỗ mọi thứ, không cần quan tâm đến yếu tố nội tại của doanh nghiệp, đối với họ cổ phiếu giảm giá là cổ phiếu xấu!

Tóm lại, Cắt lỗ luôn là bài học mà cả đời chúng ta cần phải học nếu muốn tiếp tục bám trụ với thị trường chứng khoán. Hành động bán lúc nào cũng khó hơn hành động mua, đặc biệt khó nhất là hành động cắt lỗ. Do đó, chúng ta cần phải tôn trọng diễn biến của thị trường, thừa nhận thực tế là thị trường luôn luôn đúng và kiểm soát chặt chẽ rủi ro và chỉ chấp nhận những mức thua lỗ nhỏ, đồng thời tránh những sai lầm liên tiếp.

Nguyễn Lê Nguyên Vĩ – Bộ phận chiến lược thị trường

Công ty Cổ phần Chứng khoán TP. Hồ Chí Minh HSC

Các bài viết nổi bật nhất