Kiến thức

Chiến lược đầu tư chứng quyền: Xây dựng vị thế, Vị thế dài hạn và Rút tiền mặt (Phần 2)

Ở phần trước, chúng ta đã cùng nhau tìm hiểu về Chiến lược đầu tư chứng quyền có bảo đảm: Lựa chọn chứng quyền mua. Trong bài viết này, HSC sẽ tiếp tục giới thiệu đến nhà đầu tư các chiến lược giao dịch đem lại hiệu quả cao trong giao dịch chứng quyền.

Chiến lược 2: Xây dựng vị thế

Xác định thời điểm tham gia thị trường (Market timing) không phải là một kỹ năng dễ dàng, một sai lầm nhỏ có thể dẫn đến những thiệt hại rất lớn cho nhà đầu tư. Do đó, nếu bạn có những kỳ vọng thị trường sẽ tăng giá trong trung hạn và có thể cam kết một số vốn ổn định. Nó sẽ phù hợp để mở 1 vị thế mua theo thời gian, khi nhà đầu tư dự kiến có sự biến động tăng về giá sẽ xảy ra.

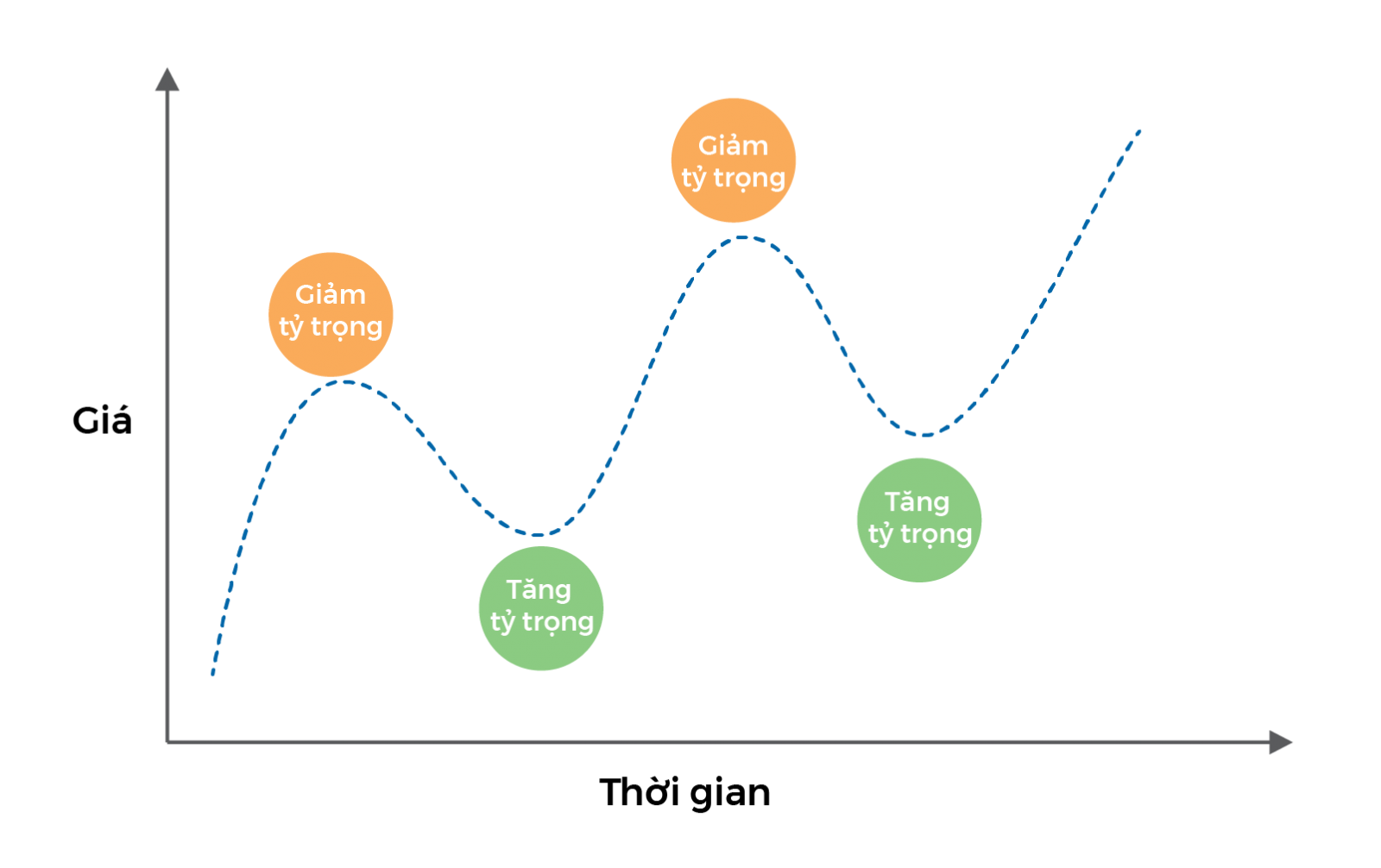

Việc phân bổ toàn bộ ngân sách vào 1 ngày duy nhất sẽ là rủi ro lớn. Khi những biến động ngắn hạn nhất thời của chỉ số sẽ có những tác động rất lớn đến tỷ suất lợi nhuận. Một giải pháp thay thế là sử dụng phương pháp 'trung bình chi phí”. Nhà đầu tư có thể giải ngân từng phần vào từng nhịp chỉnh của thị trường, và giảm tỷ trọng của mình khi thị trường tăng lên.

Chiến lược 3: Vị thế dài hạn

Nhiều nhà đầu tư cho rằng chứng quyền bảo đảm chủ yếu dành cho giao dịch ngắn hạn. Tất nhiên chúng được sử dụng thường xuyên theo cách đó, nhưng vẫn có những giao dịch chứng quyền có thể được sử dụng cho đầu tư trung hạn và dài hạn.

Với các Chứng quyền có bảo đảm dài hạn, nhà đầu tư có thể áp dụng khung thời gian dài hơn. Điều này có thể rất hữu ích nếu nhà đầu tư kỳ vọng một xu hướng tích cực tồn tại trong một thời gian dài.

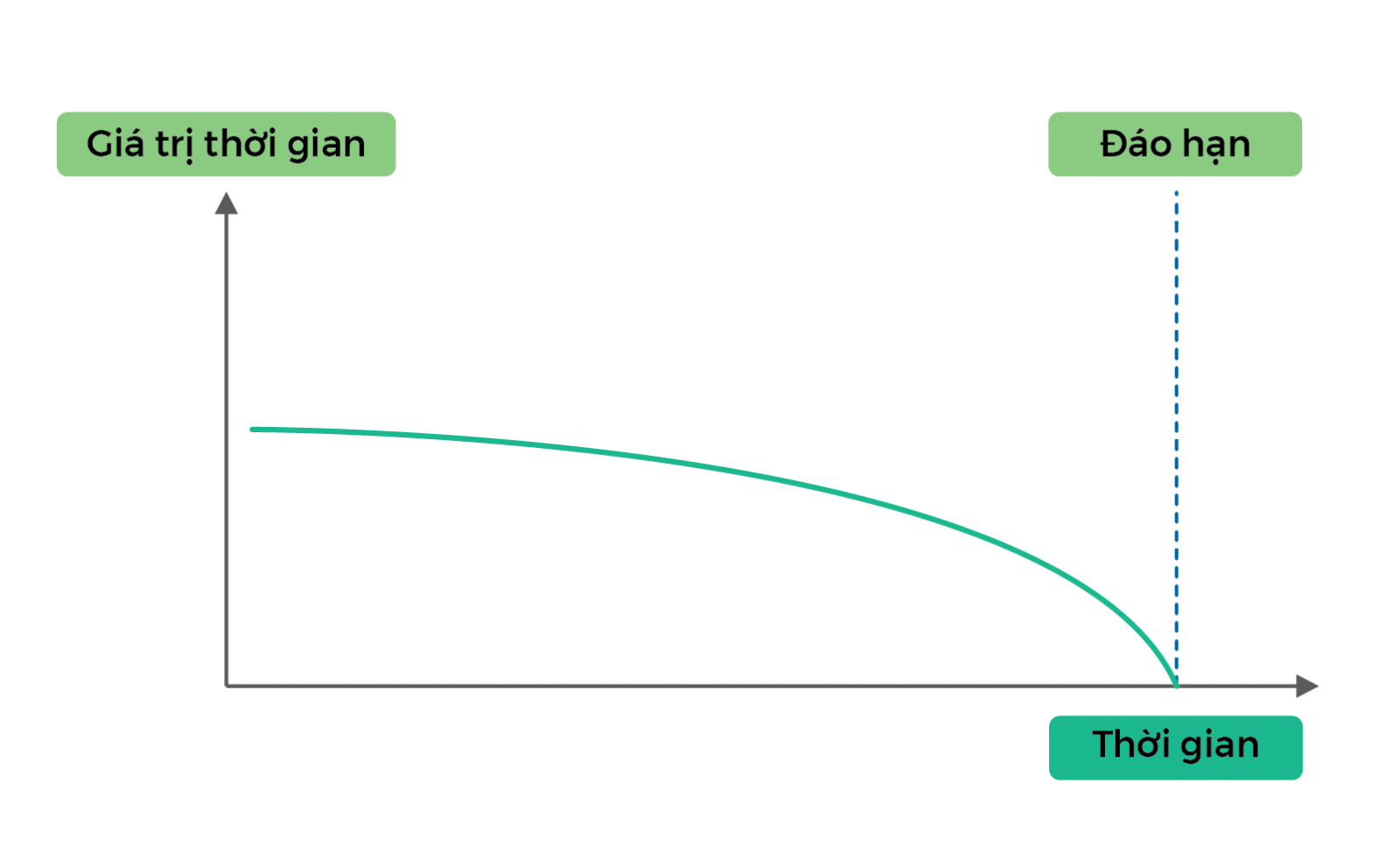

Lưu ý rằng chứng quyền có bảo đảm sẽ giảm dần giá trị theo thời gian khi càng gần ngày đáo hạn, có nghĩa là nếu các tài sản cơ bản đứng yên, giá trị của chứng quyền sẽ giảm về 0 cho cả 2 loại chúng quyền mua và bán.

Chiến lược 4: Rút tiền mặt

Trong khi phần lớn những nhà đầu tư cho rằng Covered Warrants là sản phẩm giao dịch hiệu quả để “tăng tốc” lợi nhuận. Từ góc nhìn khác, đây cũng là 1 công cụ giúp phòng ngừa những rủi ro tổng thể cho danh mục đầu tư. Chiến lược được gọi “rút tiền mặt hợp lý” tại các thị trường không chắc chắn xu hướng hoặc biến động lớn, có thể xem như 1 cách để thúc đẩy lợi nhuận và hạn chế những rủi ro tiềm năng.

Sỡ hữu số lượng chứng quyền ở mức tương đương với đầu tư cổ phiếu trực tiếp trên thị trường cơ sở với số vốn ít hơn. Đây được xem là chiến lược giao dịch thận trọng vẫn duy trì “cảm giác” với thị trường nhưng với chi phí vốn thấp hơn nhiều.

1. Nó vận hành như thế nào?

Nếu nhà đầu tư đang nắm giữ chứng khoản cơ sở A với tổng giá trị danh mục là 10 triệu đồng và nhà đầu tư có những lo lắng về việc mất số tiền này nếu thị trường lao dốc.Tuy nhiên, nhà đầu tư không muốn bán các cổ phiếu này do lo ngại bỏ lỡ tiềm năng tăng giá trong tương lai. Chiến lược hợp lý ở đây là bán số cổ phần sỡ hữu chứng khoán cơ sở A và mua số lượng chứng quyền tương đương với số tiền ít hơn và giải phóng 1 lượng lớn tiền mặt cho các mục đích sử dụng khác.

Ý nghĩa của chiến lược này có thể được sử dụng cho các mục đích khác nhau, tiền có thể được giữ an toàn, nó có thể được sử dụng cho các khoản đầu tư khác, nó có thể được sử dụng để tạo ra thu nhập, trả nợ, hoặc đơn giản là để đáp ứng các yêu cầu chi tiêu khác.

Ví dụ minh họa

.png)

2. Hạn chế của chiến lược này

Covered Warrant chỉ là một chứng quyền có đảm bảo của 1 chứng khoán cở sở. Do đó, người sở hữu chứng quyền sẽ không phải là 1 cổ đông của công ty, họ sẽ không được nhận cổ tức chia thưởng từ các công ty niêm yết chứng khoán cơ sở. Nếu xem lợi nhuận từ việc chi trả cổ tức là nguồn thu nhập chính yếu và quan trọng. Điều này cần được cân nhắc kỹ lưỡng và tính toán rõ ràng trước các quyết định giao dịch chứng quyền.

Nếu giá chứng khoán cở sở đi ngang hoặc ít biến động, chiến lược “rút tiền mặt” sẽ ít có hiệu quả nhất, khi giá trị chứng quyền sẽ giảm dần khi đến ngày đáo hạn. Trong khi đó, nếu nắm giữ chứng khoán cơ sở, giá trị sẽ không bị biến động nhiều. Chiến lược “rút tiền mặt” được sử dụng tốt nhất khi nhà đầu tư có sự kỳ vọng lớn vào việc biến động giá của chứng khoán cơ sở trong tương lai.

Vì vậy, chiến lược “rút tiền mặt” có thể là phương pháp phù hợp nhất khi xem xét về các yếu tố phòng vệ rủi ro trong 1 thị trường có nhiều biến động. Tương tự như dây cương của 1 con ngựa, nó cũng chính là “cộng cụ tăng tốc và là công cụ hãm phanh” chú ngựa.

>> Xem thêm: Chiến lược đầu tư chứng quyền: Đa dạng hóa và Long short investment

Các bài viết liên quan

Các bài viết nổi bật nhất