Kiến thức

Thân nến dài và các cơ hội giao dịch

Tìm kiếm các điểm giải ngân là rất quan trọng đối với một nhà đầu tư theo phân tích kỹ thuật. Trong vô số các tín hiệu, chỉ báo thì kỹ năng quan sát biến động giá là một phương pháp trực quan tốt nhất và nhạy bén nhất.

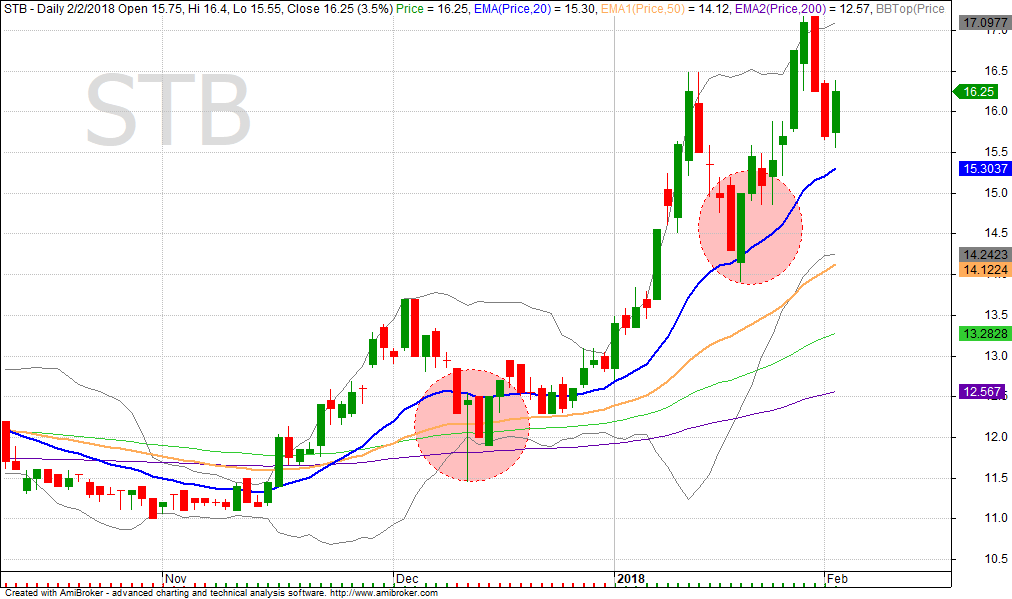

Ví dụ: Trong trường hợp của STB, xu hướng là tăng giá nhưng cổ phiếu STB chỉ cho 02 điểm vào tốt nhất chính là những phiên giá có vùng biến động mạnh nhất. Điểm vào đầu tiên vào trung tuần tháng 12/2017 là một phiên biến động rất mạnh với một mô hình nến “rút chân” dài. Đây là phiên STB kiểm tra thành công nền giá mạnh tạo bởi đường trung bình động dài hạn EMA200. Điểm vào thứ 02 cũng là một phiên có biến động mạnh với một thân nến dài, kiểm nghiệm nền giá hỗ trợ tạo bởi đường trung bình động ngắn hạn EMA20. Điểm chung của 02 phiên biến động mạnh này là giá giảm rất mạnh, xác lập đáy sâu và đảo chiều tăng mạnh sau đó. Thực tế, đây là đáy của một nhịp hiệu chỉnh trước khi trở lại xu hướng tăng giá trước đó.

Như vậy, một “kinh nghiệm” tìm điểm mua tốt nhất trong một xu hướng tăng đó là tập trung quan sát chặt chẽ các phiên có biến động mạnh bất thường tại các vùng giá có hỗ trợ mạnh. Tín hiệu hồi phục có thể xảy ra ngay trong phiên giảm mạnh hoặc có thể cần một vài phiên liền kề để tái khẳng đỉnh vùng đáy này. Tuy nhiên lựa chọn các phiên biến động giảm mạnh trong một xu hướng tăng giá để tìm kiểm điểm mua có xác suất thành công khá cao vì đây là thời điểm mà sự “sợ hãi” được đẩy lên cao độ nhưng giá vẫn có thể hồi phục. Rõ ràng, xu thế tăng vẫn là chủ đạo và giá sẽ tiếp tục hướng trở lại vùng kháng cự cao hơn, thậm chí là mạnh hơn trước sau nhưng thử thách vừa trải qua.

>> Có thể nhà đầu tư quan tâm:

Vùng nến hẹp và tiềm năng bùng nổ

Linh hoạt trong sử dụng hỗ trợ và kháng cự

Các bài viết nổi bật nhất