Kiến thức

Review ETF quý 2.2019: POW!!!

I. Tổng quan các quỹ trên thị trường chứng khoán Việt Nam

1. VanEck Vietnam

AUM: $425.58 triệu USD (4/6/2019)

Tỷ trọng cổ phiếu Việt Nam: 71.00%

Mô phỏng: HOSE + HNX

Lịch review: T6 của tuần thứ 3 các tháng 3,6,9, 12.

Tỷ suất lợi nhuận - YTD : -6.24% (4/6/2019)

.png)

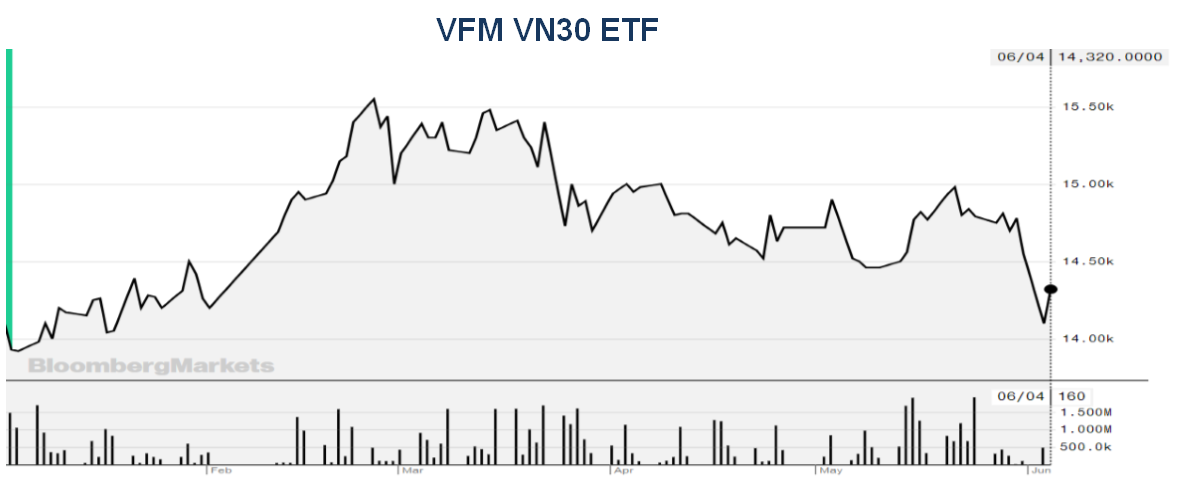

2. VFM VN30 ETF

AUM: 5,883 tỷ VND (4/6/2019)

Tỷ trọng cổ phiếu Việt Nam: 100.0%

Mô phỏng: VN30

Lịch Review: T2 lần thứ 4 của các tháng 7 & 1

Tỷ suất lợi nhuận - YTD: -12.09 % (4/6/2019)

3. FTSE Vietnam

AUM: 292.42 triệu USD (4/6/2019)

Tỷ trọng cổ phiếu Việt Nam: 100%

Mô phỏng: HOSE

Lịch review: T6 của tuần thứ 3 các tháng 3,6,9, 12.

Tỷ suất lợi nhuận - YTD : -2.41 % (4/6/2019)

II. Điều lệ cho từng quỹ đầu tư

1. FTSE Viet Nam

|

Tiêu chí |

Loại Ra |

Thêm vào |

|

Vốn Hóa |

Nằm ngoài top 92% cổ phiếu vốn hóa lớn nhất trên sàn HOSE |

Nằm trong Top 88% vốn hóa lớn nhất trên sàn HOSE. |

|

Thanh khoản |

Khối lượng giao dịch < 20% trung bình danh mục FTSE Index |

Khối lượng giao dịch > 40% trung bình danh mục FTSE Index. |

|

Free Float |

Free float : 5% - 15%. Nếu: · Vốn hóa thị trường < 25.000 tỷ đồng · Không nằm trong top 10 xét về giá trị vốn hóa · Room ngoại có thể sỡ hữu < 2% |

Free float : 5% - 15%. Nếu: •Vốn hóa thị trường > 45.000 tỷ đồng •Hoặc nằm trong top 5 xét về giá trị vốn hóa. •Room ngoại có thể sở hữu > 10% |

2. Vaneck Viet Nam

|

Tiêu chí |

Loại Ra |

Thêm vào |

|

Vốn Hóa |

Vốn hóa free float dưới 75 triêu USD |

Vốn hóa free float trên 150 triệu USD. Nằm trong top 85% có vốn hóa lớn nhất |

|

Thanh khoản |

Giá trị giao dịch trung bình 3 tháng nhỏ hơn 0.2 triệu USD ít nhất 2 quý trong 3 quý trước đây Gía trị giao dịch trung bình 3 tháng nhỏ hơn 0.6 triệu USD tại kỳ xem xét hoặc 1 trong 2 quý trước Khối lượng giao dịch nhỏ hơn 200,000 cổ phiếu mỗi tháng trong 6 tháng trước đó và 2 kỳ review trước |

Giá trị giao dịch trung bình 3 tháng tối thiểu 1 triệu USD tại kỳ xem xét và 2 kỳ trước đó. Khối lượng giao dịch 250,000 cổ phiếu mỗi tháng trong 6 tháng trước đó và 2 kỳ review trước |

|

Free Float |

Free float < 5% |

Free float > 10% |

3. E1VFVN30 Viet Nam

|

Tiêu chí |

Loại Ra |

Thêm vào |

|

Vốn Hóa |

Nằm ngoài top 50 cổ phiếu có vốn hóa cao nhất trên HOSE |

Nằm trong top 50 cổ phiếu có vốn hóa cao nhất trên HOSE |

|

Thanh khoản |

GTGD bình quân 6 tháng nằm ngoài top 40 |

GTGD bình quân 6 tháng nằm trong top 40 |

|

Free Float |

Free float <= 5% |

Free float >= 5% |

III. Các yếu tố tác động lên thị trường trong đợt review ETF

1. Yếu tố trong nước

a. Chiến tranh thương mại lúc này là cơ hội cho thị trường Việt Nam

Kinh tế Việt Nam duy trì ổn định trước trở ngại bên ngoài. Điểm đáng chú ý lúc này là xuất khẩu tăng trưởng mạnh lên trong các tháng gần đây nhờ hưởng lợi từ chiến tranh thương mại Mỹ - Trung.

Thương mại toàn cầu giảm 1.9% kể từ tháng 2.2019. Hệ quả là các nền kinh tế đang phát triển và cận biên giảm mức kỳ vọng tăng trưởng về 4.4%, mức thấp nhất kể từ 2015. Tốc độ giảm lần này ảnh hưởng mạnh nhất đến thị trường Châu Á, khi kỳ vọng tăng trưởng chỉ còn ở mức 6.3%, thấp nhất kể từ 2001

.png)

b. Kỳ vọng GDP tiếp tục tăng trưởng

Việt Nam là một trong những quốc gia ít ỏi được hưởng lợi từ cuộc chiến thương mại toàn cầu. GDP được kỳ vọng tiếp tục tăng trưởng mặc cho căng thẳng trên thị trường tài chính leo thang.

Theo mô hình dự đoán với điều kiện hiện tại, GDP trong năm 2019 và 2020 được kì vọng tăng từ 6.5% đến 7.2% (tương ứng với GDP đạt lần lượt 240 tỷ USD lên 250 tỷ USD).

.png)

c. Rủi ro lạm phát gia tăng trong năm 2020

Chỉ số CPI đang dừng tại mức 2.7% YoY trong 5 tháng đầu năm 2019. Đây là điều khá thú vị khi CPI không tăng lên nhiều trong khi giá điện và xăng tăng lên khá cao trong thời gian qua. Lý do trực tiếp giải thích nguyên nhân này đến từ giá hàng hóa thiết yếu giảm, trong đó có sự đóng góp từ thịt heo gặp dịch tả. Lý do gián tiếp đến từ kỳ vọng tiêu dùng trong nửa đầu năm 2019 ở mức thấp dưới tác động tiêu cực từ thị trường chung trong năm 2018.

Tuy nhiên, lạm phát có khả năng sẽ bật tăng trở lại nếu:

_ Dịch tả heo được dập tắt, đẩy giá thịt heo lên mức cao.

_ Giá điện và xăng được duy trì trong hiện tại.

_ Kích cầu từ thị trường Trung Quốc có thể đẩy giá dầu và điện tăng cao trong trung hạn.

Dựa trên mô hình dự báo, CPI được kỳ vọng tiếp tục gia tăng trong năm 2019 và tạo áp lực lên lạm phát trong năm 2020. Điều này tạo áp lực cho thị trường khi lạm phát tăng cao.

.png)

2. Yếu tố quốc tế

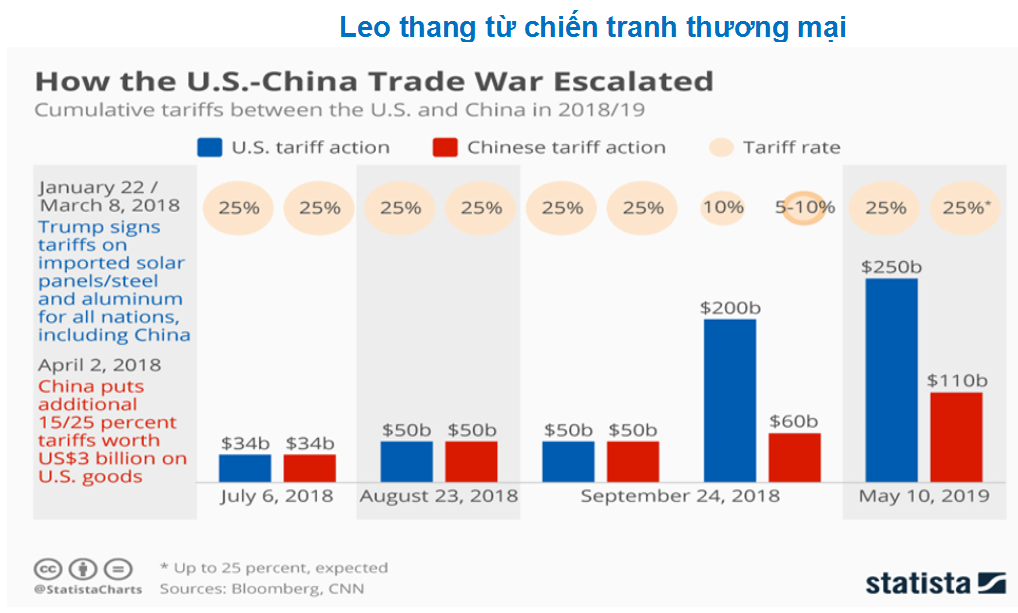

a. Thỏa thuận thương mại Mỹ - Trung Quốc trở nên xa vời

Xác suất để Mỹ - Trung Quốc có thống nhất về thỏa thuận thương mại giảm mạnh hơn bao giờ hết. Tâm lý giao dịch trên thị trường lúc này đã đần về pha hoảng loạn. Xu hướng rút vốn và dồn về cổ phiếu phòng thủ đang lan tỏa thị trường toàn cầu.

Phía Mỹ liên tục gia tăng sức ép lên Trung Quốc khi tăng cường đánh thuế lên các mặt hàng nhập khẩu từ quốc gia này. Trong khi đó, phía Trung Quốc đã có những tuyên bố “cứng rắn” và sẵn sàng phản đòn với bất cứ gây hấn nào từ Mỹ. Nếu chiến tranh leo thang, thị trường tài chính toàn cầu sẽ lao dốc và GDP toàn cầu sẽ sụt giảm $600 tỷ USD tính đến 2021.

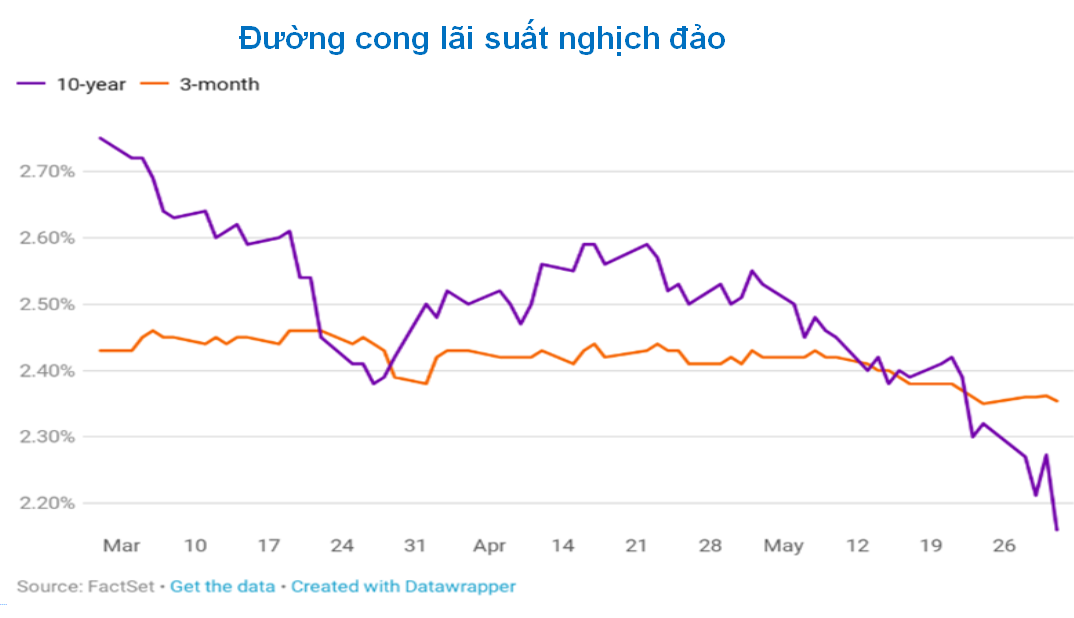

b. Đường cong nghịch đảo – tín hiệu về suy thoái

Nhà đầu tư trên thị trường toàn cầu trở nên sợ hãi hơn bao giờ hết khi chiến tranh thương mại leo thang và mở rộng. Tác động tiêu cực này dẫn đến kỳ vọng về tương lai tăng trưởng toàn cầu trở nên bi quan hơn.

Lãi suất trái phiếu 10 năm đã cắt xuống lãi suất trái phiếu 3 tháng, tạo ra hiệu ứng đường cong nghịch đảo. Mặc dù trước đó tín hiệu đã xảy ra, tuy nhiên lần này, đường cắt trở nên rõ nét hơn bao giờ hết. Tín hiệu này cảnh báo khả năng suy thoái sẽ xảy ra trong tương lai gần.

c. Dòng tiền đang rút mạnh ra khỏi nhóm thị trường mới nổi.

Chiến tranh thương mại đã đẩy biến động thị trường tăng cao và duy trì liên tục. Điều này đã ảnh hưởng khá mạnh đến dòng tiền đầu tư vào các thị trường mới nổi.

Cụ thể, dòng tiền trái phiếu vào nhóm quốc gia mới nổi (trừ Trung Quốc) đã giảm về dưới 200 triệu USD từ mức 400 triệu USD trước đó. Trong khi đó, dòng tiền vào tài sản cổ phiếu gần như về mức 0. Còn đối với thị trường Trung Quốc, dòng tiền cổ phiếu vào quốc gia này đã bị rút mạnh nhất từ trước đến nay, với gần $400 triệu USD bị rút ròng trong tháng này.

>> Xem thêm: Nhận định thị trường qua góc nhìn liên thị trường

III. Đánh giá các yếu tố tác động

1. Nhận định kịch bản

Kịch bản tích cực:

_ Việt Nam tận dụng cơ hội CTTM để gia tăng tỷ trọng xuất khẩu.

_ Mức lạm phát tiếp tục ổn định với đà giảm từ giá xăng và điện.

_ Chiến tranh thương mại hạ nhiệt sau cuộc họp G20, khi Mỹ - Trung Quốc gặp nhau.

_ Đường cong lãi suất quay trở lại trật tự ban đầu, cùng với sự hồi phục từ tâm lý đầu tư trên thị trường.

Chỉ số VN30 sẽ tạo đáy tại khu vực 850 - 860 và phục hồi với mục tiêu kỳ vọng 890 - 900 trong quý tiếp theo.

Kịch bản tiêu cực:

_ Chiến tranh thương mại bùng nổ và kéo dài sang các quốc gia khác như Mexico, Canada và Cộng đồng chung Châu âu. Thuế áp vào xuất nhập khẩu tiếp tục leo thang và kéo sang chiến tranh công nghệ và tiền tệ.

_ Dòng tiền rút khỏi thị trường mới nổi, cận biên để đưa vào các tài sản trú ẩn an toàn.

_ FED hạ lãi suất 2 lần trong nửa cuối năm 2019 gây tâm lý lo ngại chậm tăng trưởng kinh tế.

_ Lạm phát Việt Nam tăng cao khi gíá nguyên liệu, giá xăng và điện nước tăng mạnh.

_ Cạnh tranh xuất khẩu khi đồng tiền Trung Quốc phá giá khiến giảm tỷ trọng xuất khẩu.

Chỉ số VN30 được kỳ vọng bật về vùng đáy cũ 840 được tạo lập từ cuối 2018.

>> Xem thêm: Nhận định thị trường hằng ngày qua góc nhìn luân chuyển dòng tiền

IV. Nội dung review các quỹ ETF

Lịch review quỹ FTSE & Vanneck

Xem xét định kỳ: Tháng 3,6, 9, 12. Áp dung Review: T6 của tuần thứ 3 của tháng 3,6,9, 12

1. Nội dung review quỹ FTSE

Dự báo biến động

Dựa trên số liệu ngày 31/5/2019, HSC Retail Research đưa ra dự báo biến động của như sau:

Sẽ không 1 vài biến động trong danh mục của FTSE trong đợt này,

POW: Có khả năng sẽ được thêm vào trong đợt review.

HNG: Có khả năng sẽ bị loại ra,do rơi vào diện cảnh báo của HOSE do lợi nhuận hợp nhất năm 2018 âm. Báo cáo kết quả kinh doanh Q1/2019 ghi nhận âm.

Tỷ trọng dự kiến

|

Mã CK |

Tỷ trong cũ |

Tỷ Trọng dự kiến |

Tổng giá trị thay đổi |

Thay Đổi (KL) |

KLGD Bình Quân 20 Ngày |

|

VIC |

15.33% |

15% |

-23.87 |

-208,330 |

412,696 |

|

VHM |

15.58% |

15% |

-41.59 |

-507,188 |

829,764 |

|

VCB |

5.02% |

5% |

26.11 |

388,469 |

548,079 |

|

VNM |

14.56% |

15% |

31.91 |

246,407 |

561,452 |

|

MSN |

10.30% |

11% |

20.86 |

243,119 |

390,829 |

|

VRE |

9.91% |

10% |

-8.62 |

-247,765 |

1,889,924 |

|

PLX |

2.71% |

1% |

-89.40 |

-1,416,848 |

814,949 |

|

HPG |

8.68% |

9% |

2.03 |

63,201 |

2,935,945 |

|

NVL |

4.57% |

5% |

45.95 |

763,262 |

468,222 |

|

STB |

1.69% |

1% |

-20.47 |

-1,741,985 |

2,968,780 |

|

SSI |

2.55% |

2% |

-35.75 |

-1,438,498 |

1,441,032 |

|

SBT |

1.13% |

1% |

8.85 |

490,230 |

1,259,404 |

|

GEX |

1.18% |

1% |

1.88 |

84,125 |

792,410 |

|

PVD |

0.81% |

1% |

13.39 |

716,121 |

5,074,545 |

|

KBC |

0.79% |

1% |

8.61 |

597,990 |

1,849,994 |

|

PDR |

0.93% |

1% |

-5.07 |

-209,452 |

906,246 |

|

TCH |

1.00% |

1% |

-3.88 |

-187,586 |

584,595 |

|

CII |

0.92% |

1% |

-6.93 |

-300,510 |

404,703 |

|

POW |

0.00% |

3% |

244.67 |

16,043,656 |

2,386,197 |

2. Nội dung review quỹ Vanneck

Kịch bản 1:

Dự báo biến động

Dựa trên số liệu ngày 31/5/2019, HSC Retail Research đưa ra dự báo biến động của như sau:

Sẽ không 1 vài biến động trong danh mục của FTSE trong đợt này,

POW: Có khả năng sẽ được thêm vào trong đợt review.

HNG: Có khả năng sẽ bị loại ra,do rơi vào diện cảnh báo của HOSE do lợi nhuận hợp nhất năm 2018 âm. Báo cáo kết quả kinh doanh Q1/2019 ghi nhận âm.

Tỷ trọng dự kiến

|

Mã CK |

Tỷ trong cũ |

Tỷ Trọng dự kiến |

Tổng giá trị thay đổi |

Thay Đổi (KL) |

KLGD Bình Quân 20 Ngày |

|

VIC |

8.04% |

8.0% |

-3.95 |

-34,450 |

412,696 |

|

VNM |

7.58% |

8.0% |

41.45 |

320,110 |

561,452 |

|

VHM |

6.46% |

6.0% |

-45.40 |

-553,685 |

829,764 |

|

HPG |

3.86% |

3.8% |

-3.72 |

-115,994 |

2,935,945 |

|

MSN |

4.40% |

5.0% |

54.54 |

635,704 |

390,829 |

|

VRE |

5.73% |

5.5% |

-22.70 |

-652,331 |

1,889,924 |

|

STB |

1.33% |

1.2% |

-15.78 |

-1,342,915 |

2,968,780 |

|

VCB |

6.64% |

6.5% |

-13.82 |

-205,626 |

548,079 |

|

NVL |

7.10% |

7.0% |

-9.87 |

-163,954 |

468,222 |

|

SSI |

3.26% |

3.1% |

-18.46 |

-742,991 |

1,441,032 |

|

GEX |

1.94% |

1.8% |

-18.75 |

-838,923 |

792,410 |

|

ROS |

2.89% |

3.0% |

9.33 |

311,502 |

8,941,934 |

|

SBT |

2.62% |

2.8% |

15.16 |

839,706 |

1,259,404 |

|

BVH |

4.06% |

2.5% |

-151.99 |

-1,979,043 |

437,241 |

|

TCH |

2.07% |

1.8% |

-28.64 |

-1,383,466 |

584,595 |

|

SHB |

0.00% |

1.0% |

98.61 |

14,086,932 |

3,254,360 |

|

POW |

0.00% |

4.2% |

412.07 |

27,020,764 |

2,386,197 |

Kịch bản 2:

Dự báo biến động

Dựa trên số liệu ngày 31/5/2019, HSC Retail Research đưa ra dự báo biến động của như sau:

Vanneck được dự báo sẽ có 1 vài biến động trong danh mục đầu tư của quỹ:

POW :sẽ được thêm vào với dự báo biến động khối lượng mua vào 27 triệu đơn vị.

NT2: có thể sẽ bị loại ra do không đảm bảo yêu tố thanh khoản

Tỷ trọng dự kiến

|

Mã CK |

Tỷ trong cũ |

Tỷ Trọng dự kiến |

Tổng giá trị thay đổi |

Thay Đổi (KL) |

KLGD Bình Quân 20 Ngày |

|

VIC |

8.04% |

8.0% |

-3.95 |

-34,450 |

412,696 |

|

VNM |

7.58% |

8.0% |

41.45 |

320,110 |

561,452 |

|

VHM |

6.46% |

6.0% |

-45.40 |

-553,685 |

829,764 |

|

HPG |

3.86% |

3.8% |

-4.67 |

-145,554 |

2,935,945 |

|

MSN |

4.40% |

4.9% |

53.31 |

621,375 |

390,829 |

|

VRE |

5.73% |

5.5% |

-22.70 |

-652,331 |

1,889,924 |

|

STB |

1.33% |

1.2% |

-16.07 |

-1,367,637 |

2,968,780 |

|

VCB |

6.64% |

6.5% |

-13.82 |

-205,626 |

548,079 |

|

NVL |

7.10% |

7.0% |

-9.87 |

-163,954 |

468,222 |

|

SSI |

3.26% |

3.1% |

-19.23 |

-773,689 |

1,441,032 |

|

GEX |

1.94% |

1.7% |

-19.18 |

-858,361 |

792,410 |

|

ROS |

2.89% |

3.0% |

8.59 |

286,764 |

8,941,934 |

|

SBT |

2.62% |

2.8% |

14.47 |

801,560 |

1,259,404 |

|

BVH |

4.06% |

2.5% |

-152.62 |

-1,987,189 |

437,241 |

|

TCH |

2.07% |

1.8% |

-29.08 |

-1,404,811 |

584,595 |

|

DPM |

1.14% |

1.1% |

-6.71 |

-375,945 |

307,935 |

|

POW |

0.00% |

4.2% |

411.03 |

26,952,803 |

2,386,197 |

V. Nhận định chung

Nhận định kỹ thuật các cổ phiếu:

MSN

Tạo nến Doji phục hồi sau chuỗi giảm điểm rất mạnh, đường giá vẫn duy trì quanh vùng MA200 chiến lược

Diễn biến giá đang đã cho thấy nỗ lực tạo nền quanh vùng MA200.

Với dự báo được mua vào khá lớn hơn 2 lần khối lượng giao dịch bình quân 20 được kỳ vọng lực đỡ đủ dày tạo nền cho MSN.

POW

Bức phá mạnh mẽ tiệm cận đường MA200,đường MA5 cho xu hướng cắt lên MA20 VÀ 200.

Diễn biến giá đang tiếp tục hướng lên các vùng kháng cự cũ. Nếu thanh khoản được tiếp tục cải thiện. Nhịp phục hồi sẽ trở nên bền vững hơn.

Với dự báo được mua vào khá lớn với gần 40 triệu đơn vị được kỳ vọng tạo ra cú hích đủ lớn xoay chuyển tích cực POW.

Thực hiện: Hoàng Trung Thông

Bộ phận chiến lược thị trường - PCD Research

Có thể bạn quan tâm:

ETF - Liệu chiến lược giao dịch trong phiên có hiệu quả?

Đặt lệnh với ETF cần lưu ý điều gì?

Các bài viết liên quan

Các bài viết mới nhất

2,491