Điểm tin và chiến lược giao dịch tuần - 7.6.2021

Nhận định xu hướng Thị trường

+ TTCK thế giới hồi phục tích cực sau một giai đoạn chỉnh ngắn hạn ở trên một nền cao mới. Các yếu tố vĩ mô tiếp tục đồng thuận với sự tăng trưởng của TTCK khi kinh tế thế giới bước vào một chu kỳ tăng trưởng mới.

+ TTCK Việt Nam tiếp tục chứng kiến những phiên giao dịch thanh khoản kỷ lục và bùng nổ với sự lan tỏa rộng ra rất nhiều nhóm ngành, tập trung ở Dầu khí, BĐS Khu công nghiệp, Cảng biển, Dệt May… sau một thời gian nén chặt nhường sân khấu cho Vn30. Khối ngoại vẫn liên tục bán ròng tại những cổ phiếu đã có một nhịp tăng dài từ đầu năm.

- Tập trung phân bổ danh mục cô đọng với các nhóm ngành vẫn có tăng trưởng cao bất chấp đại dịch và có câu chuyện riêng.

- Ưu tiên giải ngân trong nhịp chỉnh cần phải có của thị trường, đặc biệt tại nhóm Vn30

- Quan sát dòng chảy ETF và hoạt động mua/bán của khối ngoại.

Nhóm cổ phiếu đáng chú ý: Ngân hàng (TCB, VPB, CTG, OCB, MBB, VCB, ACB), Bất động sản (VIC, VHM, NVL, PDR, NLG, DXG, VRE), SX VLXD (HPG, HSG, NKG), BĐS KCN (PHR, GVR, KBC), Bán lẻ (MSN, SAB, PNJ), SX công nghiệp (DRC, DGC, DHC), Phân bón (DCM, DPM), Thực phẩm (VNM, KDC), Dầu khí (GAS, PVS, PVD), Vận tải (PVT), Cảng (GMD, VSC), Điện (REE, POW), Dệt may (GIL, MSH, TCM), Thủy sản (VHC, MPB)

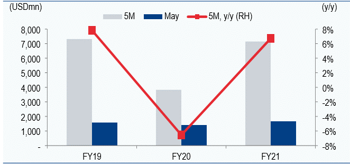

GIẢI NGÂN VỐN FDI DUY TRÌ TĂNG TRƯỞNG TÍCH CỰC BẤT CHẤP ĐẠI DỊCH

Nguồn: GSO, HSC phân tích

Điểm tin trong tuần

Số ca lây nhiễm Covid-19 tiếp tục tăng tại Châu Á

Nhiều quốc gia Châu Á tiếp tục đặt trong tình trạng báo động khi số ca lây nhiễm tiếp tục tăng nhanh, ảnh hưởng đến tốc độ phục hồi kinh tế khi các lệnh phong tỏa diện rộng buộc phải áp dụng kéo dài. Số ca lây nhiễm mới tăng lên trên174 triệu người, số ca tử vọng tăng chậm lại rõ rệt là một chuyển biến tích cực khi ở trên mức 3.7 triệu người. Tính đến nay, trên thế giới đã có trên 2.12 tỷ người được tiêm vaccine Covid-19.

Nhật Bản trở thành quốc gia đóng góp lớn thứ hai cho COVAX với cam kết tài trợ thêm 800 triệu USD ngoài khoản 200 triệu đã đóng trước đó để đẩy nhanh công tác phân phối vaccine Covid-19 một cách công bằng trên toàn thế giới. Chính phủ Nhật dự kiến sẽ ủng hộ vaccine của AstraZeneca cho Việt Nam trong thời gian tới. Vào thứ sáu tuần trước, Nhật Bản đã cấp 1.24 triệu liều vaccine Covid-19 của AstraZeneca cho Đài Loan bất chấp sự phản ứng của Trung Quốc.

25 triệu liều vaccine Covid-19 sẽ được Chính phủ Mỹ phân bổ đến các quốc gia tại Châu Á, Châu Phi và Mỹ Latin trong tháng 6. Mỹ dự kiến sẽ phân bổ hết ít nhất 80 triệu liều vaccine Covid-19 ra toàn thế giới ngay trong tháng 6 và mở rộng số lượng đến cuối hè.

Tiêu điểm họp thượng đỉnh G7: Thỏa thuận lịch sử về mức thuế doanh nghiệp tối thiểu

Nhóm các quốc gia công nghiệp phát triển nhất thế giới G7 đã đạt được thỏa thuận lịch sử về mức thuế doanh nghiệp tối thiểu 15%, áp dụng tùy theo từng bước tại hội nghị ở Anh diễn ra trong tuần qua. Đây sẽ là nền tảng quan trọng cho cuộc họp giữa các quốc gia phát triển và mới nổi G20 sẽ diễn ra vào tháng 7 tại Venice sắp tới. Thỏa thuận này sẽ có ảnh hưởng trọng yếu đến các doanh nghiệp đa quốc gia lớn nhất và có lợi nhuận cao nhất, đặc biệt là nhóm công nghệ thông tin, đồng thời sẽ giúp chính phủ nhiều quốc gia thu lại được một khoản tiền lớn khi đã phải bỏ ra một con số lịch sử chống chọi với đại dịch từ 2020.

Tỷ lệ thất nghiệp tại Mỹ xuống dưới 6% - Tín hiệu tích cực từ hồi phục kinh tế

Vào ngày 4/6, Bộ Lao động Mỹ công bố số liệu việc làm với 559 nghìn việc mới được tao ra trong tháng 5, gấp đôi số việc mới trong tháng 4 và đưa tỷ lệ thất nghiệp về mức 5.8%. Đây được coi là một tín hiệu tích cực cho thấy cuộc sống tại Mỹ đang dần trở về mức trước khi xảy ra đại dịch. Áp lực lạm phát tiếp tục tăng lên trong tháng 5 với thu nhập trung bình theo giờ tăng khoảng 0.5% tính theo tháng. Đây sẽ tiếp tục là vấn đề “nóng” cần theo dõi và có ảnh hưởng đến tương lại chính sách tiền tệ hậu đại dịch.

Lạm phát là vấn đề cần theo dõi nhưng Mỹ sẽ tiếp tục chính sách hiện thời

Bộ trưởng Bộ Tài chính Mỹ Janet Yellen cho biết Mỹ sẽ tiếp tục duy trì chính sách tài khóa hiện thời để hỗ trợ nền kinh tế Mỹ phục hồi từ đại dịch, lạm phát có thể tăng vượt mức 3% y/y đến hết 2021 nhưng nằm trong tầm kiểm soát và chỉ có tính chất tạm thời. Bà cho rằng Chính quyền Tổng thống Biden nên tiếp tục thúc đẩy kế hoạch chi tiêu tài khóa trị giá 4 nghìn tỷ USD và điều đó có thể tiếp tục làm tăng lạm phát và lãi suất từ năm sau. Tuy nhiên đây sẽ là “một điểm cộng” đối với nền kinh tế và xã hội. Điều mà chính quyền mới tại Mỹ muốn thấy là là một môi trường lạm phát và lãi suất “bình thường” khi đã bị duy trì thấp trong một thời gian quá dài.

Triển vọng thị trường tài chính ra sao nếu một ngày lãi suất tăng?

Mối lo ngại về lạm phát và lãi suất luôn là chủ đề nóng của các chuyên gia kinh tế và các nhà đầu tư trên thị trường chứng khoán vì sự ảnh hưởng trực tiếp đến thanh khoản và kỳ vọng tăng trưởng. Tuy nhiên, sự kéo dài các chính sách nới lỏng với môi trường lãi suất thấp kỷ lục từ 2020 sẽ đến một ngày dần được rút lại khi kinh tế toàn cầu dần trở về trạng thái trước đại dịch để tránh một chu kỳ “bong bóng” hậu đại dịch. Có thể nói, tác động ngắn hạn đối với TTCK là hiện hữu nhưng trong dài hạn ở một chu kỳ tăng trưởng mới, các tác động này sẽ dần bị thay thế bởi các mối quan tâm khác, đặc biệt là tốc độ tăng trưởng kinh tế nói chung và triển vọng doanh nghiệp theo từng nhóm ngành được hưởng lợi theo từng thời kỳ.

Giải ngân FDI 5 tháng đầu năm duy trì tăng trưởng ổn định

Trong 5 tháng đầu năm 2021, giá trị vốn FDI đã giải ngân tăng 6.7% so với cùng kỳ năm ngoái ước tính đạt 7.15 tỷ USD, trái ngược với sự sụt giảm 8.2% trong 5 tháng đầu năm 2020. Số vốn FDI cam kết tăng nhẹ 0.8% y/y đạt 14 tỷ USD, một sự hồi phục tích cực trong đại dịch kéo dài tại Việt Nam. HSC duy trì dự báo vốn giải ngân FDI có thể tăng 8.3% và giá trị FDI cam kết tăng 13.6%. Việt Nam sẽ tiếp tục giữ vững vị trí chiến lược của mình trên bản đồ chuỗi cung ứng toàn cầu bất chấp đại dịch Covid-19 kéo dài.

Nhu cầu tiêu dùng ảnh hưởng bởi đại dịch trong quý 2/2021

Do đại dịch lan rộng ra rất nhiều các tỉnh thành với tốc độ nhanh từ cuối tháng 4, các hạn chế về di chuyển giữa các địa phương và các lệnh giãn cách được áp dụng tại nhiều thành phố khiến nhu cầu tiêu dùng bị ảnh hưởng nghiêm trọng.

Tăng trưởng GDP quý 2/2021 sẽ hỗ trợ lớn từ hoạt động giải ngân đầu tư công và giải ngân FDI tăng với hoạt động thương mại khả quan nhờ sự hồi phục mạnh mẽ từ các đối tác chính của Việt Nam là Mỹ, Châu Âu, Nhật, Hàn Quốc, Trung Quốc.

Bất chấp rủi ro ngắn hạn từ gián đoạn sản xuất, triển vọng thương mại và đầu tư, những động lực tăng trưởng chính, vẫn còn nguyên vẹn. HSC kỳ vọng nhu cầu tiêu dùng sẽ tăng nhanh trở lại một khi đợt bùng phát dịch lần này được kiểm soát thành công.

Triển vọng ngành & Upside - 1 năm

| Upside CP Triển vọng Ngành |

<0% | 0%-10% | 10%-20% | >20% | |

| Tích cực: Bán lẻ, Công nghệ thông tin, Ngân hàng, BĐS, VLXD, thực phẩm, phân bón, cảng, điện, dầu khí | VIB | VIB VIC CII HSG NKG HDB DXG LPB TPB NLG MBB OCB VPB | DGW VCB VRE VHM DPM DCM BMP REE KDH GMD PVT FPT | MWG HPG PLX GAS PVS PVD POW TCB PNJ CTG PHR VSC MSN | |

| Khả quan: hóa chất, dược, vận tải, thuỷ sản, dệt may, cao su, chứng khoán, nông nghiệp, ôtô, săm lốp, bia, bảo hiểm | TCM | LTG DHG PPC AAA SSI HCM DPR | DRC VHC QNS BVH MPC | VEA LTG SAB STK SAB VNM | |

| Trung lập: XD | HBC | CTD | |||

| Tiêu cực: Hàng không | HVN VJC | ||||

Giá hàng hóa cơ bản

| Giá hiện tại | Vs 1 tháng trước | Forward 1 tháng | ||||

| WTI | 69.92 | 8.1% | n.a | |||

| BRENT | 71.89 | 5.6% | n.a | |||

| Khí | 3.10 | 5.8% | n.a | |||

| Vàng | 1,891 | 4.2% | n.a | |||

| Thép-HRC | 1,653 | 9.9% | 0.5% | |||

| Quặng sắt | 206 | 10.8% | -2.4% | |||

| Phân Ure | 408 | 19.3% | 7.35% | |||

| BDI | 2,438 | -23.4% | n.a | |||

| Sữa gầy | 128 | -4.5% | 0.0% | |||

| USD/VND | 23,047 | -0.1% | n.a | |||

| EUR/USD | 1.22 | 0.9% | n.a | |||

Danh mục cơ bản

| STT | Mã | TP | Upside* | % tuần | % tháng |

| 1 | MSN | 134,000 | 25% | -4.6% | 11.9% |

| 2 | TCB | 61,800 | 13% | 3.0% | 25.8% |

| 3 | GAS | 121,700 | 33% | 10.7% | 9.7% |

| 4 | CTG | 65,800 | 22% | 5.5% | 25.6% |

| 5 | FPT | 99,000 | 17% | 3.8% | 18.7% |

| 6 | PHR | 73,200 | 32% | 3.2% | 8.6% |

| 7 | VSC | 66,700 | 25% | 5.3% | 11.3% |

| 8 | GMD | 45,00 | 12% | 6.8% | 18.7% |

| * kỳ vọng 1 năm | |||||

Cập nhật lợi nhuận DN

| Mã | FY2021F (đơn vị: nghìn tỷ đồng) | |||||

| DT | yoy | LNST | yoy | P/E* | P/B* | |

| HPG | 157.0 | 74.4% | 29.3 | 129% | 8.1 | 2.7 |

| FPT | 34.5 | 15.8% | 4.5 | 28% | 17.4 | 4.4 |

| CTG | 53.7 | 18.5% | 20.7 | 51% | 9.7 | 2.0 |

| MBB | 32.9 | 20.0% | 11.4 | 7% | 8.1 | 1.6 |

| PNJ | 23.2 | 32.0% | 1.4 | 33% | 17.4 | 3.7 |

| VSC | 1.8 | 9.4% | 0.3 | 19% | 11.5 | 1.5 |

| PVT | 8.9 | 19.3% | 0.8 | 33% | 7.6 | 1.2 |

| MPC | 17.0 | 18.9% | 0.8 | 33% | 9.4 | 1.3 |

| VRE | 8.5 | 2.0% | 2.5 | 5% | 28.1 | 2.2 |

| PLX | 175.4 | 41.6% | 3.5 | 293% | 16.8 | 2.4 |

| Nguồn: Báo cáo phân tích HSC | *forward | |||||

Miễn trừ trách nhiệm: Báo cáo này chỉ được cung cấp nhằm để tham khảo, được đưa ra dựa trên một số giả định và điều kiện thị trường tại ngày của báo cáo và có thể thay đổi mà không được thông báo. Mặc dù tất cả thông tin trình bày trong báo cáo này được thu thập hoặc phát triển từ nguồn thông tin mà HSC cho là đáng tin cậy, (các) tác giả của báo cáo này và HSC không đưa ra bất kỳ tuyên bố hay bảo đảm nào về sự chính xác, tính trung thực hay sự đầy đủ của các thông tin đó. HSC không chịu bất kỳ trách nhiệm thuộc bất kỳ loại nào phát sinh từ hay liên quan đến việc sử dụng hay dựa vào thông tin hay ý kiến trình bày trong báo cáo này.